|

锋信咨询板块问答分享第十二期时间:2022-11-22 《锋信海关及贸易合规速递》2022年第10期学员咨询问答摘录 开票收汇问题

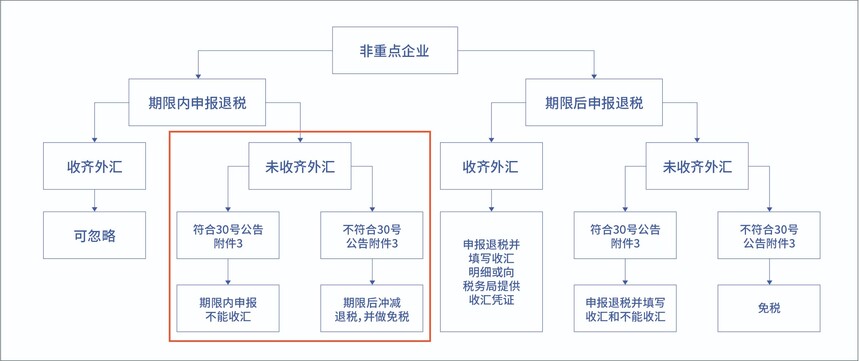

2、但现在是货物不退回 第一,这种情况不能开负数发票(至少我没听说过有这种操作)。因为在此情况下,不影响已申报出口货物的出口报关单(因为是真实申报),即对海关合规没有问题。 第二,因为不能正常收汇,会涉及到外汇管制和出口退税申办。此时,应根据《国家税务总局关于进一步便利出口退税办理 促进外贸平稳发展有关事项的公告》(国家税务总局公告2022年第9号)中“视同收汇”,并提供和留存相关资料办理出口退税申报,留存资料以防外汇管理局和税务总局核查。(因出口商品质量原因的,提供进口商的有关函件和进口国商检机构的证明,由于客观原因无法提供进口国商检机构证明的,提供进口商的检验报告等证明材料,或者货物、原材料生产商等第三方证明材料。) 如果是6月21日之前的货物(2022年9号公告自2022年6月21日实施),则参考国税总局2013年第30号公告附件3所列9中视同收汇情形。

特许权补税问题 背景:我司在国内各地有近二十家工厂,在过去几年陆续被当地海关进行了特许权稽查。结论是需要补税(多数以主动披露形式结案,个别以稽查方式结案,不算主动披露),但是应税范围各地海关认定不尽相同,有的技术特许权需补缴,商标特许权不用缴;有的商标特许权需补缴,技术特许权不用缴;有的仅从关联供应商进口的货物需补缴;有的内部外部供应商供的都要补缴。相关工厂在过去几年中都在根据海关的稽查结论补缴特许权关税。 现在我司国内总部成立了针对特许权的内部工作小组,经过分析讨论,觉得我们的进口货物不属于海关特许权应税范围。我们想和海关重新开启磋商。目标是: l 希望能成功说服海关不应税 l 如果未能成功说服海关不应税,至少应将全国工厂的应税范围和计算逻辑统一。

2、对于我司各工厂在过去以主动披露形式结案并补缴的特许权关税,以及按2019-58号公告申报补缴的特许权关税,后续是否还可以进行行政复议?(不知道行政复议是只有海关要求征收的税款我们不同意,才可以申请复议,还是我们主动申报缴纳的也可以申请复议?) 3、《海关法》第63条和《进出口关税条例》第52条均有规定,纳税义务人发现多缴税款,自缴纳税款之日起一年内,可以要求海关退还。我司这种情况是否可以以“之前各工厂对进口货物是否应税特许权关税认识不足,现在经总部研究分析,认为应该不应税,发现过去多缴了税款”为由向海关提起磋商申请退还之前一年内缴纳的税款?

第二,与进口货物有关这个条件商标权、专利权、销售权等不同知识产权认定还存在差异,需要具体案例具体分析。 第三,针对第1个问题,个人建议采用预裁定方式,因为预裁定是一个海关裁定,但全国通用,且有效期三年。 第四,针对第2个问题,行政复议是指对海关的相关处罚、裁定不服的,可以向上一级海关或海关总署申请行政复议。但行政复议成本较高,建议先磋商。 第五,针对第3个问题,就企业而言,可以进行退税申请,但还需要海关审核,如果海关审核不通过,将进入磋商,建议企业考虑成本。 第六,所有上述问题,最关键的是判断海关征收、补征的特许权使用费的相关税收是否合理、合法,如果海关有充足理由、法律依据进行征税,则企业所有的上述行为和想法将是徒劳的,只会徒增成本。因此,建议,聘请专业人士对于企业所涉及到的所有案例进行分析,进行成本和收益的评估,才能做出决策。 |